COLUMN コラム

一般的には最大35年の借入期間が多い住宅ローンですが、近年では最大50年で借りられる金融機関も増えています。

しかし、「50年住宅ローン」という言葉を聞いて、「そんなに長く返済し続けるのはやばいのでは?」と思った方も多いのではないでしょうか。

一部の金融機関で導入され始めた50年ローンは、月々の返済額を抑えられる一方で、長期にわたる返済負担や総支払額の増加といったリスクもあります。

今回は、50年ローンのメリット・デメリットや、35年ローンとの違いを解説します。

知らずに契約すると損をする可能性もあるため、ぜひ最後までチェックして検討してみてください。

最長50年の住宅ローンができたのはなぜ?

最長50年の住宅ローンが登場し始めた背景には、やはり住宅の価格が上昇しているのが大きいと言えます。

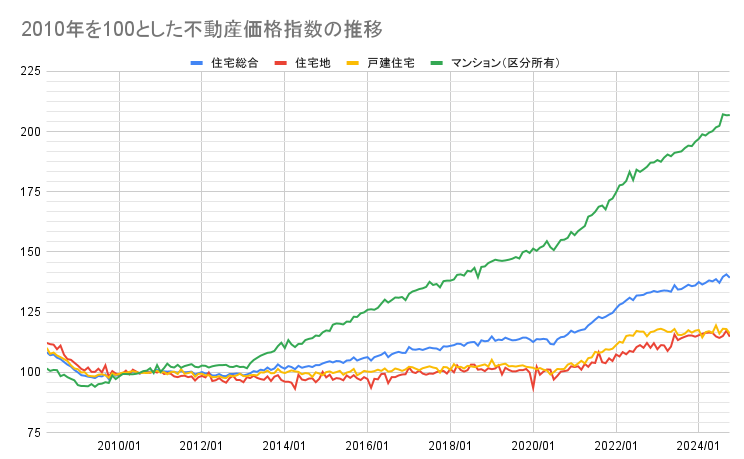

次のグラフで示しているのは、2010年の住宅価格を100としたときの住宅価格指数の推移です。

このグラフから、不動産価格が全体的に上昇していることがわかります。

特に、2013年ごろから住宅総合・住宅地・戸建住宅・マンションのすべての価格指数が上向きになり、近年ではさらに加速。

中でもマンションの価格上昇が最も顕著で、2024年には2010年の2倍以上になっています。

戸建住宅や住宅地も緩やかではありますが確実に値上がりしており、住宅を取得するためのコストが年々高まっていることは明らかです。

住宅の価格が上がり続けている要因は大きく3つあります。

- ・材料費や人件費など建築コストの上昇

- ・日銀による大規模金融緩和

- ・高性能住宅の需要の高まり

建築価格の上昇と住宅に高性能が求められる時代背景で住宅価格は上昇。

従来の35年ローンでは月々の返済負担が重くなり、若年層や中所得層にとって住宅購入が大きなハードルとなってしまいます。

返済期間を長期に延ばすことで月々の支払いを抑え、より多くの人が住宅を購入しやすくするために50年ローンが登場したと言えるでしょう。

50年ローンがやばいと言われる理由とは?リスクとデメリット

一般的な35年ローンより大幅に返済期間が延びる50年ローンですが、「やばい」と言われるのはなぜでしょうか?

ここでは「やばい」と言われる50年ローンのデメリットとリスクを紹介します。

総支払額が大きくなる

50年住宅ローンの最大のデメリットは、総支払額が大きくなることです。

住宅ローンの借入期間は長くなるほど月々の返済額は抑えられますが、返済期間が長期に渡れば利息部分は大きくなります。

そのため、長い目で見てみると支払う総額は50年ローンが大幅に多いです。

金利にもよりますが、3,000万円を借り入れた場合、35年ローンと50年ローンで支払う利息の差は数百万円から1,000万円以上になることも。

50年ローンは短期的には月々の返済を軽くできますが、長期的には総支払額が増えるため、総返済額や金利の差をチェックしておく必要があるでしょう。

定年後もローンが残る可能性がある

50年住宅ローンで契約すれば、老後も住宅ローンの返済が続く可能性は高いです。

一般的な35年ローンなら30代~40代で組めば定年までに完済できますが、50年ローンの場合、20代で借りても完済は70代、30代で借りれば80代まで返済が続くことになります。

定年後は収入も減るため、退職金や年金をローン返済に充てる必要がでてくるでしょう。

また、老後も常に健康でいられるとは限りません。

ローンの支払いが滞れば、最悪の場合は住宅を手放さざるを得なくなることもあります。

老後に安定した暮らしを確保するためにも、長期のローンを組む際は慎重に将来を考えておくことが大切です。

50年後の人生設計を見通すのは難しい

50年後の未来を見通すのは、正直誰でも難しいです。

住宅ローンを組む際には「今の収入なら大丈夫」「この仕事を続けられれば問題ない」と考えますが、50年という長さを考えたとき、本当にその通りにいくでしょうか?

世の中の景気や金利がどう変わるかもわからないし、自分の健康状態や働き方、家族構成だって大きく変わるかもしれません。

転職・収入の変動・事故や病気など、思わぬ出費もたくさんあるでしょう。

今は「月々の支払いが楽になるから」と安易に考えて、50年という時間の長さをしっかり考えないと、後々後悔することになりかねません。

元金の返済がなかなか進まない

返済期間が延びれば月々の負担は軽くなるものの、借入額の元金が減るスピードも遅くなることに。

ローンの元金が減るスピードが遅くなれば、ローンの残債が住宅の資産価値を上回る期間が長くなります。

不動産は基本的に住宅ローンが残った状態では売却できません。

転勤・離婚など何らかの理由で住宅を売ることになった場合、50年ローンで残債が減っておらず、売却しても住宅ローンと相殺できない可能性は高くなるでしょう。

リスクを避けるためには、頭金や繰り上げ返済も視野に入れておくことが大切です。

それでも50年ローンを選ぶメリットとは?

50年にわたる長い返済期間から「やばい」とも言われる50年ローンですが、もちろん得られるメリットも大きいです。

ここでは、50年ローンのメリットについて解説します。

月々の返済額を抑えて借入額を増やせる

50年ローンの最大のメリットは、より多くの借入れができることです。

返済期間が長くなれば月々あたりの返済負担が軽くなり、同じ収入でも借入可能額が増えます。

広い家を建てたい場合や都心部の高額な物件など、理想のマイホームが自分の手が届く範囲になる可能性も高いでしょう。

もちろん毎月の負担が少ない分、生活費や貯蓄に余裕を持たせることもできます。

ローンの返済に不安がある方は、期間を延ばすことを検討してみてください。

若いうちからローンを組みやすい

若いうちからローンを組みやすいこともメリットです。

月々の返済額が抑えられるため、年収がまだ高くない若年層でも無理のない返済計画を立てやすくなります。

また、住宅の購入タイミングを早めることができれば、賃貸に住み続けるよりも早く「持ち家」を手に入れる選択肢が広がります。

将来の資産形成を早いうちからスタートできる点もメリットと言えるでしょう。

年収の何倍まで組めるのかについて以下のコラムも参考にしてください。

▶︎住宅ローンは年収の何倍まで組める?借入可能額の目安を徹底解説

団信を活用できる場合がある

50年ローンのメリットとして、団体信用生命保険(団信)を活用できる可能性があることが挙げられます。

団信とは、ローン契約者が万が一死亡または高度障害になった際に、残りのローンが保険で免除されるものです。

ローン残債の減りが遅い50年ローンにおいて、団信はむしろ大きなメリットとなります。

もちろん家族が健康でいられることが1番ですが、万が一の場合でも負担が少なくマイホームに住み続けられます。

50年ローンと35年ローンでどう違う?毎月の返済額をシミュレーション

それでは50年ローンと35年ローンでは、返済額はどう変わってくるのでしょうか?

5,000万円借り入れした場合の返済プランを、変動金利と固定金利でそれぞれシミュレーションしてみました。

固定金利の場合

5,000万円を固定金利の「フラット35」「フラット50」で借り入れた場合の返済シミュレーションは次の通りです。

| 35年ローン | 50年ローン | |

| 金利 | 1.890% | 1.990% |

| 毎月返済額 | 162,822円 | 131,619円 |

| 総返済額 | 68,385,403円 | 78,971,565円 |

| うち利息 | 18,385,403円 | 28,971,565円 |

金利が高めの50年ローンでも、35年ローンに比べて毎月の返済額を抑えられるものの、総返済額や支払う利息は大幅に増えます。

50年ローンの方が毎月の負担は約3万円ほど軽減。

しか、長い目で見ると50年ローンは利息で約1,000万円ほど総額が膨らんでいます。

金利の差は。0.1%とさほど変わらないように見えても、支払う期間が大幅に違うので、50年ローンは総額も大きく膨らみやすいと言えるでしょう。

また、フラット50では「借入金額の上限は住宅の建築費または購入費用の90%」と決まっているため、残りの10%を頭金で容易するかローンを併用するか考えておく必要があります。

変動金利の場合

借入れを行う金融機関にもよりますが、50年ローンを行っているメガバンクやネット銀行の変動金利の平均的な金利は0.5%前後です。

50年ローンを選ぶと変動金利から0.15%程度上乗せされるケースも多いので、今回は通常金利から上乗せして試算してみました。

また、変動金利なので返済中に金利が上がる可能性もありますが、試算では変動がなかったものとします。

| 35年ローン | 50年ローン | |

| 金利 | 0.500% | 0.650% |

| 毎月返済額 | 129,792円 | 97,629円 |

| 総返済額 | 54,512,740円 | 58,577,460円 |

| うち利息 | 4,512,740円 | 8,577,460円 |

0年ローンの変動金利は、35年ローンに比べて金利が上乗せされるケースも多いため、総返済額や支払う利息はやはり増えます。

試算では、月々の返済は3万円程度減るものの、400万円ほど総返済額が増える計算です。

試算では金利も実際には変動金利のため、将来的に金利が上昇すれば、支払う総額はさらに増える可能性もあるでしょう。

加入条件の違い

一般的な35年ローンに比べて大幅に返済期間が延びるだけに、やはり加入条件も年齢面が厳しくなっています。

フラット35とフラット50の加入条件を比較して見てみましょう。

| フラット35 | フラット50 | |

| 申込み可能な年齢 | 満44歳未満 | 満70歳未満 |

| 完済年齢 | 80歳 | 80歳 |

| 返済期間 | 21年~35年 | 36年~50年 |

| 金利 (2025年2月時点) | 年1.890%~年3.570% (最も多い金利:年1.890%) | 年1.990%~年2.460% (最も多い金利:年1.990%) |

フラット35は最長35年のローンですが、フラット50なら50年まで借りられます。

ただ、金利を見るとフラット35のほうが低めで、フラット50は0.1%ほど上乗せされる傾向が。

年齢制限もフラット50は申し込み時に44歳未満でないと利用できないのに対し、フラット35なら70歳未満まで申し込みができます。

完済時の年齢はどちらも80歳が上限なので、フラット50をフルに使えるのは若い人に限られるという点には注意が必要です。

こんな人には50年住宅ローンがおすすめ|向いている人

メリット・デメリットともに大きい50年ローンですが、どんな人が向いているのでしょうか?

50年ローンが向いている人は次のような人です。

- ・返済を抑えた分資産形成ができる人

- ・高額な物件が欲しい人

- ・若いうちにマイホームを購入したい人

50年ローンなら毎月の支払いを抑えられるため、自分には少し高額な物件でも手の届く範囲に持ってこれます。

収入がまだ少ない若いうちでも無理なく住宅を購入しやすく、早めに資産形成をスタートできるのも大きいと言えます。

ただし、ローン返済が長期に渡り、総返済額も増えるため、若いうちから老後の資産を見据えたライフプランをしっかり考えておくことが大切です。

50年ローンに関するよくある質問

最後に、50年の住宅ローンに関するよくある質問をご紹介します。

50年のローンは何歳まで組める?

50年の住宅ローンは、完済時の年齢が申し込む金融機関の上限を超えない範囲で利用が可能です。

例えば、フラット50では完済時の年齢が80歳以下と決められているため、30歳までに申し込めば50年ローンを組めることになります。

他の民間の銀行でも完済時の年齢上限が80歳~85歳に設定されていることが多いため、35歳~40歳くらいまでが50年ローンを組める目安となるでしょう。

ただし、金融機関によって条件が違うので、具体的な年齢は事前に確認してください。

50年ローンは積極的に繰り上げ返済した方がいい?

50年ローンの最大のデメリットである総返済額が増えることについては「繰り上げ返済」で補うことができます。

繰り上げ返済には、返済期間を短縮する「期間短縮型」と毎月の返済額を減らす「返済額軽減型」の2タイプがあります。

どちらも総返済額が増えるというデメリットを軽減できますが、より効果が高いのは「期間短縮型」です。

ただし、最大13年間の住宅ローン控除を受けているときに、残債が大きく減れば税負担の軽減効果も薄くなってしまいます。

繰り上げ返済は、住宅ローン控除が終わってからの方がお得です。

50年ローンが組める金融機関は?

50年ローンを提供している金融機関には次のようなものがあります。

| ネット銀行 | 住信SBIネット銀行・楽天銀行・auじぶん銀行など |

| 地方銀行・信用金庫 | 西日本シティ銀行・京葉銀行・JAバンクなど |

時代背景に伴い、50年ローンを取り扱う金融機関も増えてきています。

各金融機関によって金利や条件が異なりますので、詳細については直接の問合せが必要です。

50年ローンの返済が難しくなりそうだったら?

ローンの返済が難しくなったら、早い段階で借入れしている金融機関に相談しましょう。

返済期間の延長や一時的な返済額の減額など、柔軟な対応をしてもらえる場合があります。

それでも支払いが難しい場合には、売却も視野に入れる必要があるでしょう。

売却することになれば自宅の客観的な資産価値も関係してくるため、価値の下がりにくさなどを住宅の検討段階で考えておくようにしてください。

まとめ|住宅ローンのご相談ならぜひグッドリビングにお任せください!

今回は、50年住宅ローンのメリット・デメリットや、35年ローンとの違いをご紹介しました。

50年という長期にローンを延ばせば月々の返済額は減りますが、総返済額を見ると大幅に増えることになります。

老後までローン返済が続く可能性も出てくるため、そうしたリスクを知った上で長期ローンを検討してみてください。

当グッドリビングでも、住宅ローンの無料相談を受け付けています。

「自分は住宅ローンを組めるかな」「長期ローンを返済できるか不安」など住宅ローンに悩みを抱えている方はぜひお話をお聞かせください。

▼住宅ローンについてご不安な方は、お近くのグッドリビングの店舗でご相談ください▼